Blabla Trading

-

@florian2 rahh j’ai pas encore tout compris, je vais relire après une bonne nuit

-

@florian2 a dit dans Blabla Trading :

Plus petit sera ton range sur une pool, plus faible sera ton risque d’Impermanent loss.

Ben je pense qu’avec un gros range. Tu risques moins d’impernament loss.

Si là je me mets un range de 0.5$ à 1.5$ sur Osmos.

Je veux dire j’ai un écart quand le prix est à 0.9$ tellement grand que quand ça monte je vais avoir un petit peu plus d’USDC mais normalement quand je vais convertir USDC + Osmos je devrais retrouver ma mise.

Et logiquement si j’arrive à 1.5$. Le montant d’USDC que j’ai est égal à ce que j’avais mis au départ.

L’impernament loss se produit qu’hors du range. Le prix de l’Osmos continue à monter. Ben là je perds vu que si j’avais eu que des Osmos. A 1.6$, j’aurais été plus gagnant qu’à 1.5$.

Donc plus ton range est serré, plus tu as des chances d’être hors range et de perdre.

Ce serait trop facile sinon

Plus tu prends de risque, plus tu gagnes. Et non moins je prends de risque, plus je gagne…

-

Mais après pour contourner le truc, les gens font des bots qui ouvrent et ferment les positions sur les pools.

Ils ont donc des ranges ultra serrés. Mais ça se coupe avant d’être hors range.

Je crois que c’est 80% des transactions sur Uniswap et Osmosis qui sont faites par des bots.

Tu comprends pourquoi…

Puis j’ai beau cherché, j’ai 0 idée d’où trouver ces bots.

Mais tu vois les rendements que tu px avoir manuellement. Imagine avec un bot + 10000$.

Dans 2 ou 3 ans, t’as vraiment plus besoin de travailler…

-

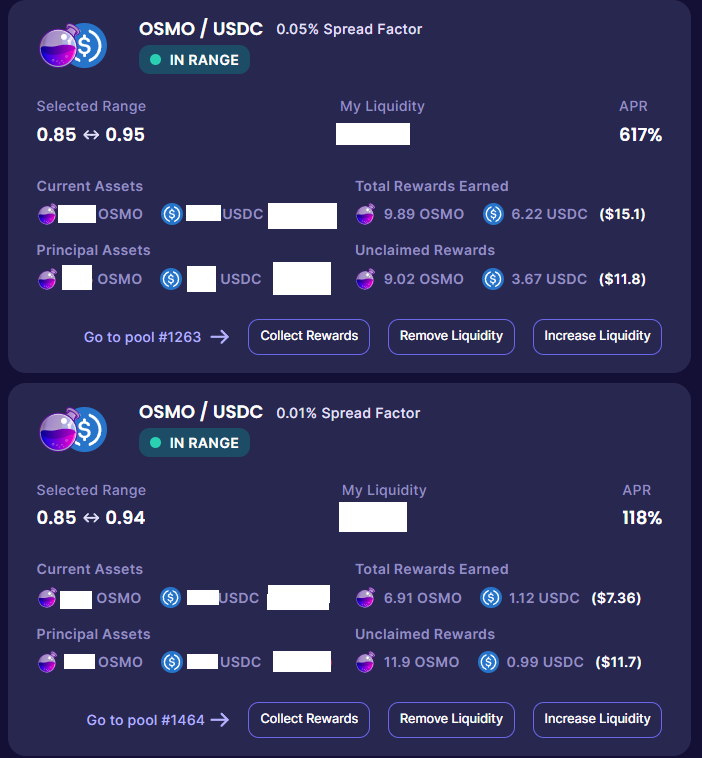

Pour montrer que l’APR mentionné n’est pas à prendre en compte ( en sachant que la liquidité déposée est quasi identique et j’ai, hier soir à 22h, claim les rewards sur ces 2 pools afin de voir comment ça réagit entre 2 pools de même crypto (OSMO/USDC)

-

@florian2 finalement la 1263 est mieux que la 1464 ?

Et oui leur APR affiché c’est n’importe quoi.

Probablement pour ça que les gens n’utilisent pas massivement les pools osmosis.

On a des rendements à 3 voire 4 chiffres. Mais je suis sûr que tout le monde est sur uniswap et pancake. Mais personne s’en rend compte.

Et je parle même pas des frais… Sur cosmos ça coute rien…

-

@Akumetsu971

Bah j’ai encore un doute la dessus.

Comment ça marche quand il y a 2 pools qui trade la même chose ?

C’est quoi le spread factor ? On voit que la pool qui a une grosse liquidité et donc où les gens se mettent massivement, c’est là que le spread factor est plus faible.

Au contraire, lorsque le spread factor est plus élevé, il y a beaucoup moins de liquidité.

Comment sont choisis ces pools pour faire les trades ?

Parce que nous, quand on swap, on sait jamais quel pool est prise en compte…Il y a encore des choses à élucider avant de faire les bons choix long termes.

Pour l’instant je repartis encore équitablement.Je continue à tout noter que ce soit mon asset total chaque soir + chaque reward obtenu + chaque repositionnement etc. Ca permettra d’être sûr que la rentabilité est bien présente.

Petit détail que je viens de remarquer :

La valeur inscrite dans “Total assets” inclut déjà les rewards que tu n’as pas encore récupéré. C’est un détail mais je trouve que ça a son importance pour faire des calculs.

-

Et puis quand vous saurez bien tout comment ça fonctionne, vous nous expliquerez bien en détail !

-

Il y a une chose qui est sûr :

Ca peut être si tu veux avoir ton 1%/jour.

Par exemple, le prix du BTC est en train de monter, donc tout le monde suit comme d’habitude, et donc tu dois te replacer rapidement pour suivre le mouvement. -

Les pools avec de l’Impermanent Loss avaient la côte au précédent BullRun (Sushi / Bunny / Bscx etc) on voit le résultat Sushi à “survécu” et encore , c’est l’époque ou SBF ramenait masse de Stable et asséchait les pools.

C’est chiant les 14j de stack mais c’est ce qui “garantissait” le fait de ne pas pouvoir jouer sur la valeur du token Osmo , j’espere qu’on ne prendra pas la même gamelle que les autres.

@laurentmaman Ben tu met des tokens sur une pool ( souvent du 50/50 ) , sauf sur Osmosis qui varie le taux selon le montant du mouvement , tu gagnes des fees en fournissant une “liquidité” , si le token s’effondre, la liquidité part avec et tu peux tout perdre.

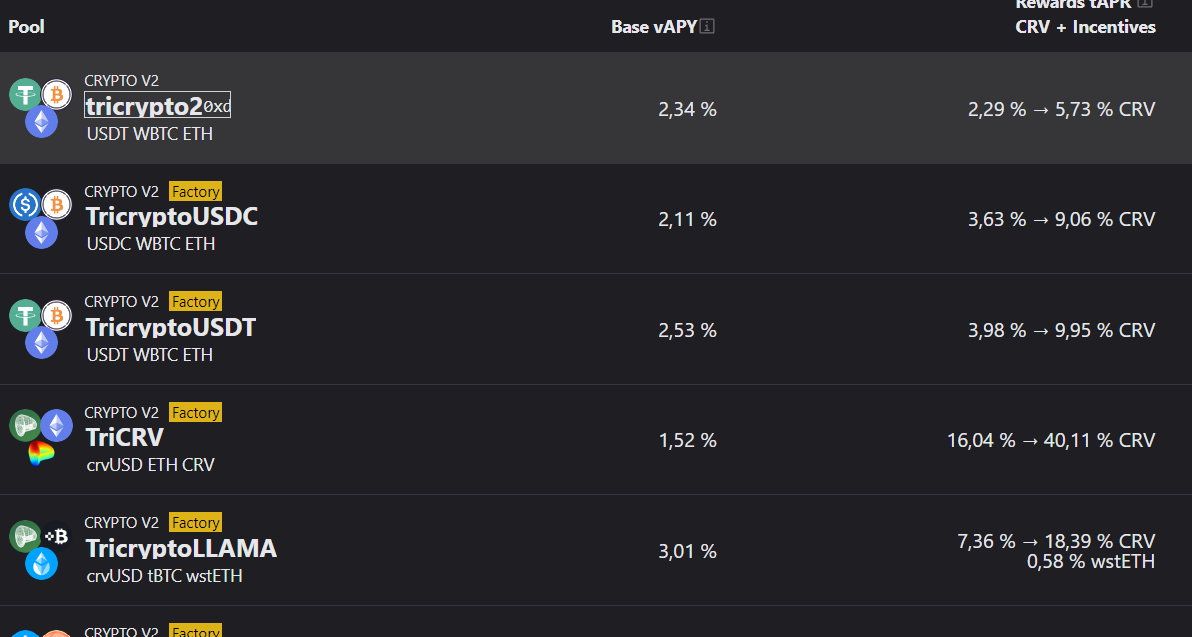

D’ailleurs la mode est plutot des pools à 3 tokens , comme Curve et Aave , ce qui est plus "stable " et moins risqué.

-

@florian2 a dit dans Blabla Trading :

.Petit détail que je viens de remarquer :

La valeur inscrite dans “Total assets” inclut déjà les rewards que tu n’as pas encore récupéré. C’est un détail mais je trouve que ça a son importance pour faire des calculs.

T’es sûr de ça ? Car sur la pool atom/usdc j’ai de l’osmosis en reward qui n’apparaît pas dans total asset. Je n’ai pas encore claim mes rewards, j’attends 24h pour savoir combien j’ai gagné

-

@ehpotsirk Dans Total Assets les rewards non claim ne sont pas pris en compte , je viens de faire le test .

-

Bon je vais retourner sur une pool Osmos/USDC, j’aime bien la pool atom/usdc.

Mais je trouve que je gagne moins dessus…

-

@Raniva a dit dans Blabla Trading :

@ehpotsirk Dans Total Assets les rewards non claim ne sont pas pris en compte , je viens de faire le test .

C’est ce que j’avais constaté

-

Oh c’est bizarre parce que j’avais bien testé ce matin afin d’être sûr.

J’ai dû avoir un mouvement baissier au même moment du claim… J’ai claim 2 rewards différents, c’est fou.@Raniva quand tu parles d’un token qui s’effrondre, tu veux dire vraiment s’effondrer genre il ne vaut plus rien, ou qu’il se fasse manipuler bien fort afin qu’il perde 80% de valeur mais qu’il revienne un jour ?

-

@Raniva a dit dans Blabla Trading :

Les pools avec de l’Impermanent Loss avaient la côte au précédent BullRun (Sushi / Bunny / Bscx etc) on voit le résultat Sushi à “survécu” et encore , c’est l’époque ou SBF ramenait masse de Stable et asséchait les pools.

Qui n’a jamais mangé un IL incroyable sur une pool eth/usd ou btc/usd pendant un bull

D’ailleurs la mode est plutot des pools à 3 tokens , comme Curve et Aave , ce qui est plus "stable " et moins risqué.

Jamais testé…

-

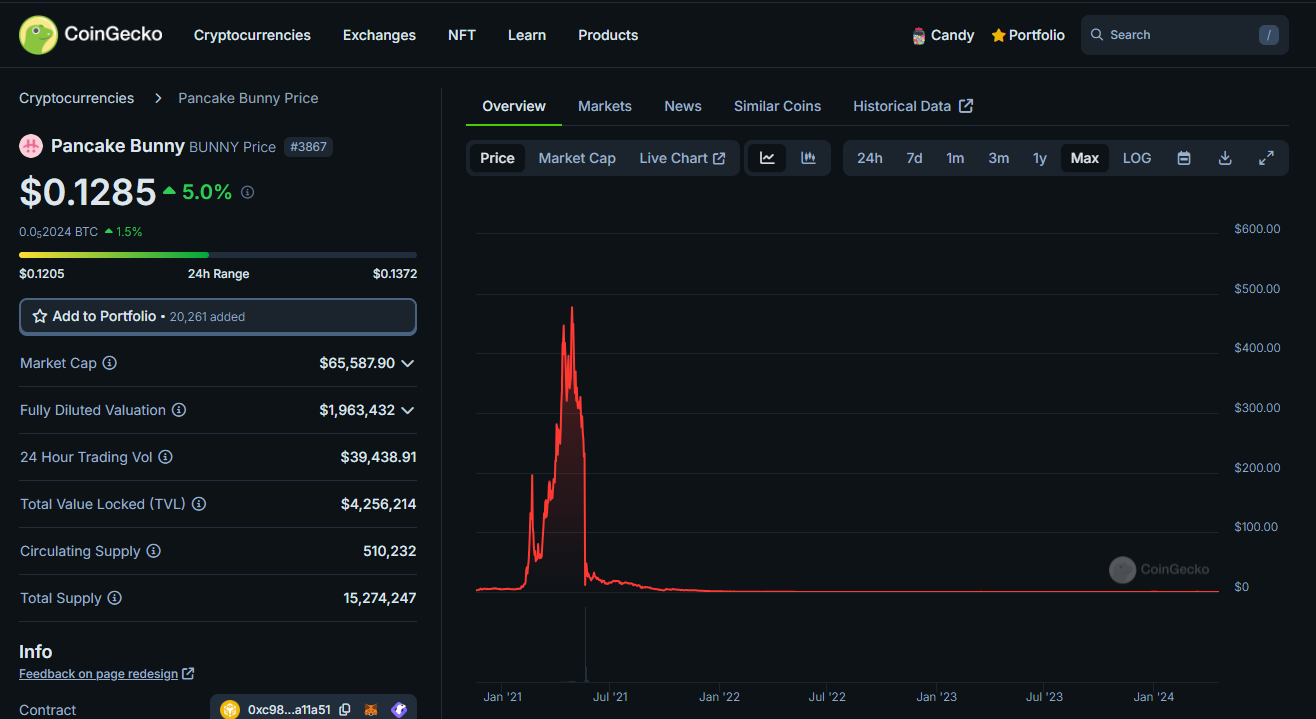

@florian2 Ben ce genre de graph,

c’est pas des deadcoin mais on est plus très loin.

Et j’en passe , il y a eu moyen de se faire de l’argent facile, mais ca s’est assez vite écroulé la plupart du temps , c’est pour ca que ca m’embête si Osmosis prend le même chemin.

-

@Raniva

Ah ok je comprends mieux.Par contre, même si SUSHI a l’air mort, pour moi il ne l’est pas. Il est certes mal au point mais il y a beaucoup de crypto ayant le même graph que lui qui ont survécu ou qui vont survivre.

C’est clair que pour Osmosis, ça craint. Je pensais pas que ça pouvait couler une crypto si simplement.

-

Dans le même temps sushiswap est sur la blockchain eth.

Et uniswap a plus de 60% de la defi total et probablement plus de 90% de la defi eth.

Plus ça qui l’a tué.

Osmosis, t’as pas vraiment de plateforme defi aussi développé sur Cosmos.

Après tu peux en avoir mais elles sont pas forcement là pour la liquidité.

Et ça ressemble un peu au liqwid finance de @V

D’ailleurs je me demande où ça en est son truc

-

Une question me taraude

si le token sort du range que j’ai défini par le haut ou par le bas, on perd quoi exactement? Les rewards non claim ? Et quoi d’autre ? Ça converti en crypto par le haut ou en usdc par le bas ? on perd tout ?

si le token sort du range que j’ai défini par le haut ou par le bas, on perd quoi exactement? Les rewards non claim ? Et quoi d’autre ? Ça converti en crypto par le haut ou en usdc par le bas ? on perd tout ? -

Ben si t’as mis pour 300$ de Osmos. Et que tu sors du ranges sur une pool Osmos/USDC.

T’es supposé récupéré pour 300$ d’Osmos si ça sort par le bas. Et 300$ d’USDC si ça sort par le haut.

Le problème c’est que plus ça baisse, moins tes osmos vont valoir quelque chose.

Et plus ça monte, ben tu perds sur le profit que t’aurais pu gagner en ayant que des osmos.

Après je pense ce que @florian2 disait, c’est que normalement plus ton range est serré moins tu perds.

Parce que quand tu regardes, quand tu vas proche des limites de ton range en étant toujours dans ton range. Le total de ta position est pas vraiment égal au total de ce que t’as mis au départ.

Personnellement, je pense que c’est encore un bug de Osmosis. Mais je peux me tromper.