Blabla Trading

-

@Akumetsu971 a dit dans Blabla Trading :

Encore un meme coin…

À ton avis

Ces nouveaux riches sont d’un barbarisme…

Mais pour tout dire, j’étais même pas au courant…

Un wallet a sonné pour m’indiquer une tx

Je regarde et vois du $mfercoin… Quezaco ???

Je possède un nft mfer depuis un bout de temps mais je ne pensais pas que sartoshi allait faire un memecoin…

Donc je vérifie sur twitter et la bonne news est confirmée

J’en profite pour rentrer au tout début et faire un petit bénef.L’airdrop je le garde sous la main pour le moment, 100 millions de jetons, un memecoin puissant et en plus sur le réseau base…

Ça peut monter beaucoup plus haut cette histoire !!!Mais le principal, mon mfer est remboursé, je le possède toujours et j’ai un zolie bag à vendre…

-

T’es au courant que mfers veut dire mother fuckers…

Donc tu achètes du coin de fils de pute…

Ces nouveaux riches et leur manque d’éducation.

Ça me fait lever les yeux pas au ciel mais dans l’espace

-

@Akumetsu971 Donc tu achètes du coin de fils de pute

Mais non… Moi je le vends !!!

Ils sont très réputés les mfers !!

-

-

@Akumetsu971 a dit dans Blabla Trading :

Je n’achèterais que des memes coins NTM !

Why not

En attendant,

-

Et hop deux autres Osmos dans mon bag.

Moi je préfère gagner mes crypto avec classe, noblesse et élégance…

-

Ça pique ce matin

-

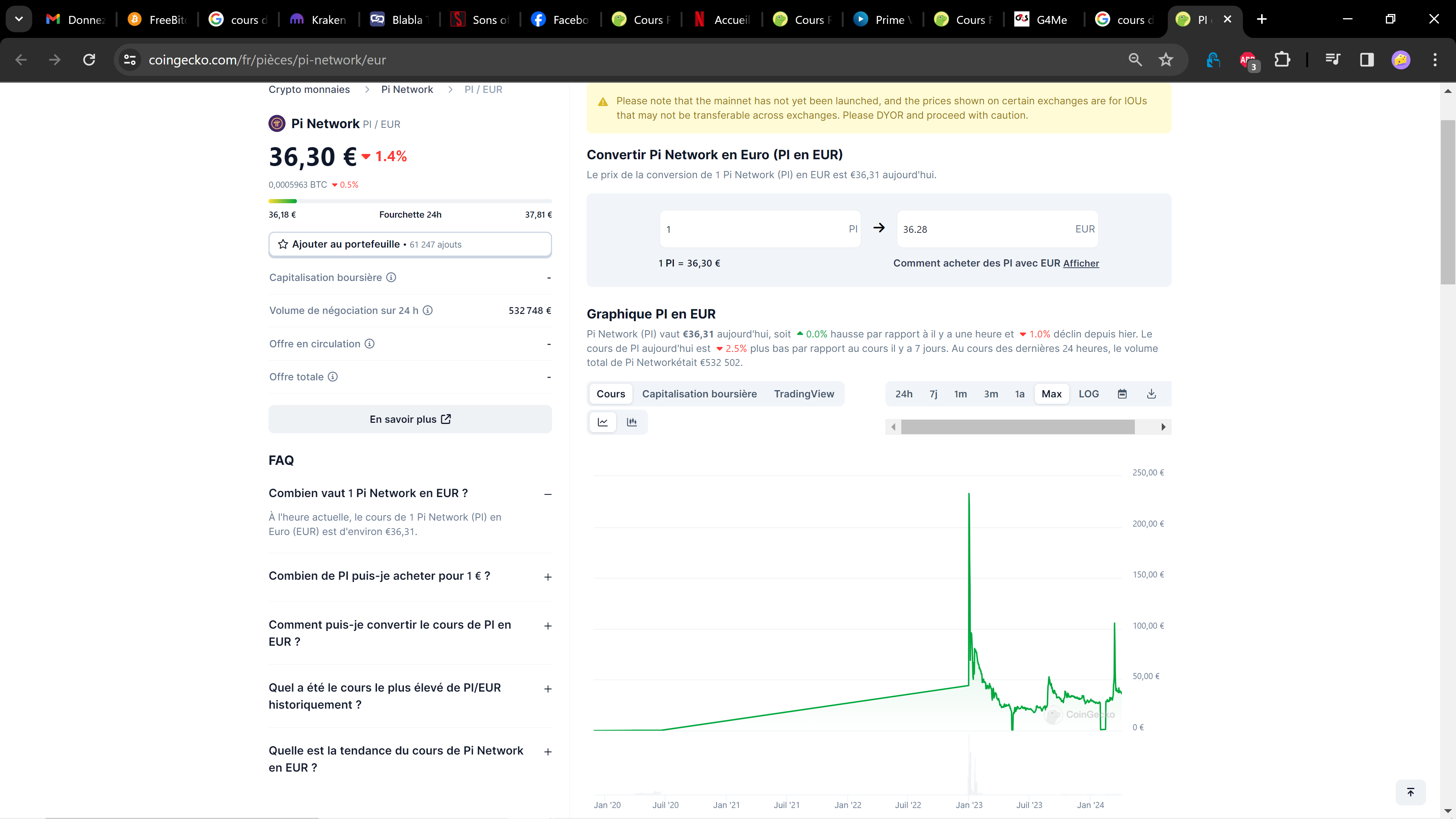

Hello! Quelqu’un peut m’expliquer ça svp :

-

Veuillez noter que le réseau principal n’a pas encore été lancé et que le prix affiché ci-dessous pour certaines bourses reflète la valeur des reconnaissances de dette et peut ne pas être transférable entre les bourses.

-

@ehpotsirk Merci, j’ai cru que j’avais perdu 360000 boules^^

-

Pendant que vous foutez rien, moi je fais des videos ai

-

@Akumetsu971 a dit dans Blabla Trading :

Pendant que vous foutez rien, moi je fais des videos ai

Si moi j’ai vu je suis abonné et j’ai mis un

-

Et une autre !

https://youtube.com/shorts/GiFkqZZ6QlU

Ils ont sorti de nouveaux outils qui consomment moins de RAM.

Je suis capable de te sortir 1mn de video en moins de 30mn.

Je vais peut etre enfin pouvoir faire la ballade Raniva 3…

-

@Akumetsu971 a dit dans Blabla Trading :

Et hop deux autres Osmos dans mon bag.

J’ai testé ta méthode en mettant un range très serré que je modifie si besoin toutes les 12h, et avec un bag de 900$ pour pas me ruiner si je comprends pas le principe.

Pour le moment, je fais 6 osmo/jour en moyenne sur la pool 1464, qui a moins de volume et de liquidité mais plus de fees sur 7 jours.

Ca me prend 2 min par jour, et j’imagine que j’arrive dans une bonne période où les mouvements sont faibles donc je ne sors pas souvent de mon range.

Je fais tester sur 1 mois pour voir, ce que ça donne, voire une année si je garde le rythme. Je devrais me faire environ 2000$/an avec les erreurs commises, donc pas mal comme rendement

-

Ah tiens la 1464. J’y suis jamais allé. Je me mets toujours sur la 1263 à cause du TVL et je me demandais si on gagnait plus dessus et ça a l’air.

-

@Akumetsu971

Tien, toi qui a plus d’experience sur les pools de swap, à quel moment, on perd de l’argent ?

Imaginons tu mets 1000$ et a chaque fois que tu choisis un range et que tu sors de ton range, tu quittes donc ta position, tu refais l’équilibre entre tes 2 cryptos et tu re-choisis un range pour servir de swappeur.

C’est juste générer de l’argent en étant intermédiaire ?J’ai vu également que ma position de swap était considéré comme de la DeFi, c’est vrai ça ?

-

Je te dirais des que tu sors du range.

Exemple sur les pools Osmos/USDC. Quand tout se transforme en USDC et que le prix du Osmos continue a grimper.

Ben les Osmos que tu avais mis sont tous converti en USDC et donc tu ne profites pas de cette hausse de prix.

Si ton range est de 1.30$ a 1.40$ et que le prix monte a 1.80$. Si t’as mis pour 50$. Tu vas perdre (50x1.80) - (50x1.40) = 20$.

Et Idem, si le prix baisse. Si le prix va a 1$. Ben si t’avais vendu avant que ca baisse. T’aurais recuperer des USDC. Alors que si tu vends pas tu vas avoir que des OSMOS. Donc, (50x1.3) - (50x1.0) = 15$.

Mais pour moi vu qu’on est en bull market, le prix a plus de chance de monter que de chuter. Donc, je pense que c’est plus important de focus sur la borne haute du range que la borne basse.

Et qu’est-ce que t’appelle une position de swap ? Et oui t’es en full defi. Bien que sur une pool, je pense que t’envoies tes cryptos dans la pool. Donc il y a aussi un risque que la pool se fasse syphoner. Mais ca arrive que sur le reseau Solana, ce genre de trucs…

-

@Akumetsu971 a dit dans Blabla Trading :

Donc il y a aussi un risque que la pool se fasse syphoner. Mais ca arrive que sur le reseau Solana, ce genre de trucs…

Vendre des smartphones ne règle pas les soucis d’engorgement de réseau

La grande époque des Sushi et Banana (j’ai un trou sur les tokens que j’avais ) une belle carotte aussi et oui c’est à surveiller en permanence mais ca peut vite fondre (SBF s’était amusé à liquider pas mal de pool LP à un moment)

Osmo vivote pour le moment ,il faut vraiment que Atom parte en hausse pour qu’Osmo le suive.

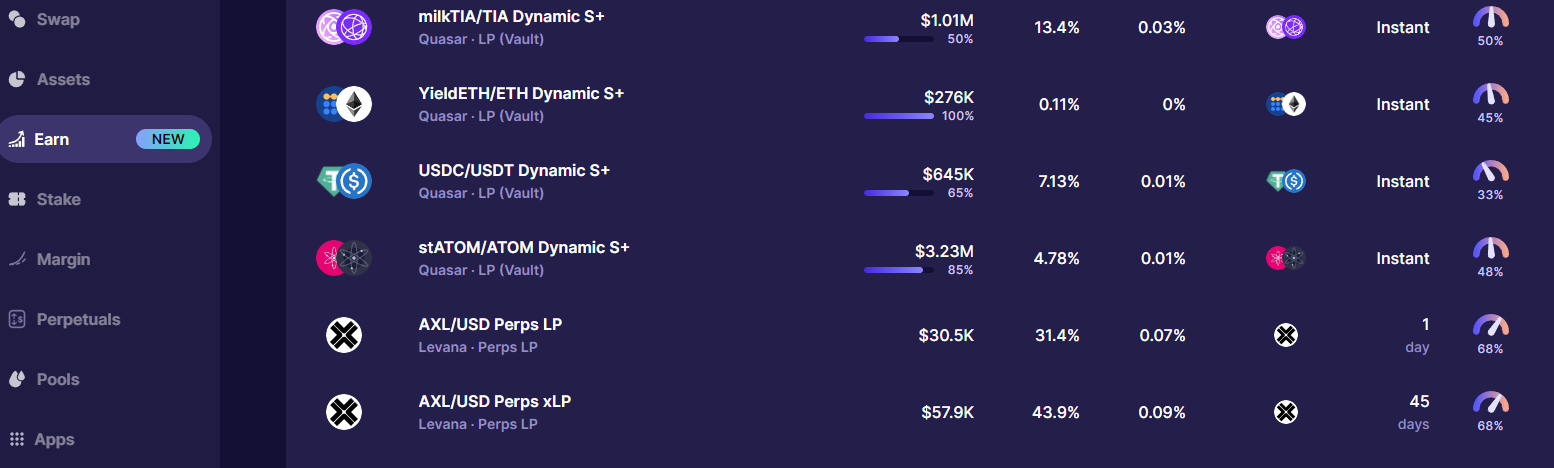

@Akumetsu971 Tu as pensé à regarder un peu sur Lenava

Je te conseillerais pas Quasar , ils m’ont oublié pour leur Airdrop alors que j’y étais dés le début

C’est ce que tu trouves quand tu vas dans Earn sur Osmosis, mais tu as plus de choix sur la plateforme d’origine.@florian2 Toute action sur osmosis, et plus généralement sur Cosmos est de la DeFi

-

Je connais pas.

Mais il y a des airdrops en ce moment ? Je les rate tous…

Pour le earn de osmos, ca reste faible quand meme non ?

-

@Akumetsu971 Il y a Saga qui devrait pas tarder (tu as des Tsaga dans Keplr si tu les as claim) , sinon je farm Elys , c’est du testnet pour le moment

Site - https://elys.bonusblock.io/

Mon ref - https://elys.bonusblock.io?r=MQxJVFkG

(C’est d’ailleurs une bonne manière de se former au Swap/Stack et Lp pour ceux qui ne sont pas habitué, de façon gratuite et surement un futur airdrop )

)Il y a Pryzm , Wormhole , Hava , Toro qui arrive également

Sur Lenava je rentre et sort mes Dym, ca varie avec le cours pour le moment je suis pas mécontent (lock 24h au début puis tu sors comme tu veux) c’est vrai que sinon les autres pools sont pas super intéressante

Apres ca varie pas mal selon le temps de lock, on parle bien de ce “Earn”